普通股PIPE包括来自美国、欧洲和中国的超过30家长期机构股东。PIPE基石投资人包括中国排名前三的民营汽车主机厂和长期机构投资股东。本次合并交易大约为Faraday Future提供约10亿美元的资金,其中包括PSAC以信托形式持有的2.3亿美元现金(假设不赎回的条件下),以及以每股10.00美元的价格超额认购[7.75亿美元]完全承诺的普通股PIPE。为FF 91的大规模量产和交付提供了足够的资金支持。

来自不同行业的全球PIPE投资人和合作伙伴全力支持FF 91的量产以及后续车型的开发和交付。尤其是中国前三大汽车主机厂之一和中国重点城市的合作伙伴将帮助FF迅速实现在中国市场的落地,进一步夯实FF独一无二的中美双主场优势。

自成立以来,FF一直致力于通过产品和技术创新,商业模式创新,用户生态创新和治理架构创新来推动汽车产业变革。并以I.A.I为核心驱动力,打造了智能行驶平台和第三互联网生活空间。这也给FF 91赋予了软件、互联网、人工智能等不同于其他同类企业的独特基因。

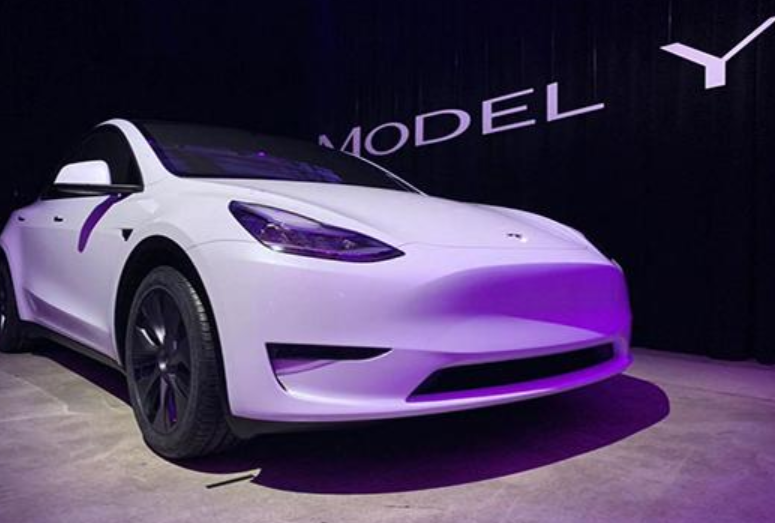

此次交易验证了FF的创始愿景,即打造一个基于技术和产品创新的出行生态系统。FF的旗舰产品是FF 91,拥有业界领先的1050匹马力,百公里加速不超过2.4秒,业内最大的60度仰角的零重力座椅以及革命性的用户体验,旨在打造移动、互联、奢华的第三互联网生活空间。FF 91计划在合并完成后约十二个月内推出。

对于今天这一重要里程碑,Faraday Future全球首席执行官毕福康博士表示,“我们很高兴能与PSAC达成合作。这是我们公司的一个重要里程碑,也是在我们的员工、供应商、美国和中国的合作伙伴以及加州汉福德市的坚定承诺下成功实现的。我很高兴,这次业务合并将使我们能够推出FF 91这款能够重新定义豪华电动汽车的车型,这也是建立在我们创始人的初衷之上,来帮助我们的用户和股东参与塑造创新的未来出行生态系统。”

“Faraday Future是一家独特的、与众不同的电动汽车公司,其未来发展前景非常可观。”Property Solutions联合CEO兼董事长Jordan Vogel表示。“我们相信毕福康博士领导的优秀管理团队和行业领先的技术将使Faraday Future达到其真实的增长潜力。”

FF自成立以来,累计投入资金超过 $20亿美元。除了第一款车型FF 91的研发外,第二款车型FF 81的产品定义工作已经完成,研发工作也在积极推进中。

FF已经建立了强大、颠覆性且有价值的技术组合,其可变电驱动底盘架构(“VPA”)、三电系统和先进的I.A.I技术在全球范围内有约900项申请或授权专利保护。 根据专利数据分析公司 Randolph Square IP(“RSIP”)的报告,FF的同类专利组合远超传统车企。FF专有的VPA平台是一种滑板式的,模块化智能车辆开发平台,它可以根据不同的电机和动力系统配置进行尺寸调整。这种灵活的模块化设计可支持一系列乘用和商用车,有利于快速开发多种汽车项目,以降低成本和上市时间。FF的三电系统有着业界领先的逆变器设计、电池组能量密度和重力功率密度。I.A.I.技术为车辆提供了高性能计算、高速互联网连接、Over-the-air更新、集成第三方应用的开放生态系统。此外还有其他一些专利创新,使FF能够为用户打造先进的高度个性化体验。

“成为一家上市公司对Faraday Future来说是一个重要的里程碑,随着时间的推移,这将为FF提供通过公开市场进一步获得资金的机会",Property Solutions联合CEO Aaron Feldman补充道。"我们非常高兴能够与大家分享这个引人注目的故事,并对Faraday Future在未来几年里为股东带来的巨大价值充满信心。”

RMG代表Bob Mancini表示:“RMG很高兴能在此次交易中为PSAC提供建议,并帮助推进PSAC和FF的业务合并。”

未来5年,FF的B2C乘用车规划将包括FF 91系列、FF 81系列和FF 71系列。FF 91系列将定义FF品牌的DNA。 这一DNA将延续到FF后续投放市场的高端大众市场车型:FF 81系列和FF 71系列。 有了这样的品牌DNA,FF产品有望在设计、驾驶体验、车内舒适性、互联互通、用户体验等方面领先于各自细分市场的竞争对手。FF 81预计将于2023年量产上市,FF 71预计将于2024底量产上市。 除乘用车外,FF还计划在2023年利用其专有的VPA平台推出“最后一英里智能运输车”(SLMD)。FF采用了全球化的生产制造布局,和轻资产的混合制造策略,包括其在加州汉福德的制造工厂,以及与一家领先的韩国合作伙伴在生产制造方面的代工合作。 公司正在寻求通过以合资方式在中国进行代工生产。

作为全球唯一的科技奢华智能互联网电动车品牌,FF预计未来5年销量将超过40万辆,其首款旗舰车型FF 91已获得超过1.4万辆订单,用户现在可以预订FF 91。

交易概览

根据目前的估算,以每股PIPE认购价格为10.00美元计算,该交易显示合并后公司的隐含股权价值为34亿美元。该交易得到了主要供应商的支持,其中多家供应商将成为股东。交易完成后,假设PSAC股东没有赎回的操作,合并后的公司将获得最多10亿美元的现金。FF和PSAC的董事会都一致批准了拟议的业务合并,预计合并将于2021年第二季度完成。合并进度将取决于PSAC股东的批准、满足最终协议中所述的条件和其他惯例成交条件,包括美国证券交易委员会("SEC")宣布注册声明生效、相关监管部门的批准许可,以及纳斯达克证券市场批准合并后公司的证券上市。

交易完成后,Property Solutions Acquisition Corp. 的Jordan Vogel和RMG的Philip Kassin都将在Faraday Future董事会任职。

有关拟议交易的更多信息,包括合并协议和投资者介绍等内容,PSAC已经向美国证券交易委员会提交了相关的8-K表格和投资人介绍报告。该报告在WWW.SEC.GOV可供查阅。 有关拟议交易的更多信息可在PSAC向美国证券交易委员会提交的与企业合并有关的注册声明中查阅。

顾问机构

瑞士信贷银行(Credit Suisse)和斯提夫尔金融公司(Stifel)担任金融和资本市场顾问,Miller Buckfire担任FF的财务顾问。RMG和德意志银行(Deutsche Bank )均担任PSAC的财务顾问。瑞士信贷银行(Credit Suisse)将担任 首席配售代理,斯提夫尔金融公司(Stifel)也担任PIPE配售代理。盛德律师事务所(Sidley Austin LLP)和美麦斯律师事务所(O'Melveny & Myers)担任FF的法律顾问。瑞生国际律师事务所(Latham & Watkins)担任PSAC的法律顾问。EarlyBird Capital担任PSAC IPO的独家承销商。